炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

12月1日,奕瑞科技发布公告称拟向特定对象发行股票筹资不超14.5亿元,资金用于X线真空器件及综合解决方案建设项目。项目总投资额为15.63亿元,建设期为36个月。项目建成后,公司将新增7.7万只球管以及1.93万组X线综合解决方案产品产能。

四年募资超50亿 业绩增长疲态已现毛利率反常走高

上市以来,奕瑞科技不断抛出融资计划。公司于2020年9月成功登陆科创板,募资总额达21.78亿元。2022年10月,公司向不特定对象发行可转换债券,募资总额达14.35亿元。如本次定增完成,公司四年累计募资金额将超过50亿元。

伴随着不断募资,公司资本性支出也逐年走高。2021年-2023年以及2024年前三季度,公司购建固定资产、无形资产和其他长期资产支付的现金分别为1.92亿元、7.17亿元、18.54亿元和10.19亿元。

然而,投资转化的结果却并不理想。近五年间,公司加权净资产收益率分别为25.52%、21.51%、17.11%、19.25%、14.96%,2023年已创历史新低。从经营业绩看,2024年前三季度,公司实现营收13.56亿元,同比下降2.91%,历史首次出现营收同比下滑。实现扣非净利润3.86亿元,同比大幅减少21.57%,同样为历史首次出现下滑。

2024年1-9月,奕瑞科技期间费用为3.96亿元,同比增长38.39%。主要原因系公司2023年11月开始实施2023年限制性股票与股票期权激励计划,当期股份支付费用较高。但即使假设公司股份支付费用与2023年1-9月保持不变,扣非净利润仍然同比下降12.29%。

事实上,公司业绩增长出现颓势自2023年就已有所显现。在国家卫健委“贷款贴息”政策下,对医疗机构设备购置和更新改造新增贷款实施阶段性鼓励政策。同时国内开始全面放开,推动了国内2023年医疗器械采购潮,部分医疗机构甚至出现了“超前采购”。2023年,公司营收额虽维持两位数增长,但归母净利润已出现同比下滑,降幅为5.27%,扣非净利润同比增速同样创历史新低。

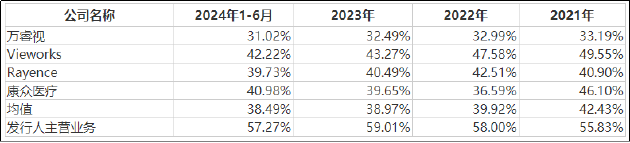

而这已经是公司降低产品售价促销之后的结果。定增草案中提到,报告期内公司主要产品均价存在一定下降。令人不解的是,产品降价并未影响公司毛利率。2021年-2023年,奕瑞科技主营业务毛利率分别为55.83%、58.00%、59.01%,呈逐年递增趋势。

横向对比来看,在全球数字化探测器行业,国外供应商主要包括万睿视、Trixell、佳能、 Viewoks、Rayence、滨松光子和DT,本土供应商主要包括奕瑞科技和康众医疗。在各报告期内,奕瑞科技毛利率明显高于同行业可比公司。

而从营运指标看,公司存货周转率、应收账款周转率全面下降。2021年-2023年,公司存货周转天数分别为170.26天、268.9天、329.79天;应收账款周转天数分别为61.43天、74.14天、92.83天。

2021年-2023年,公司存货分别同比增长90.54%、99.53%、18.88%,存货增速显著高于营收增长幅度。其中,库存商品占存货总额的比重分别为10.27%、16.04%、27.02%,2023年占比显著提升。从库龄分布看,截至2024年6月30日,1年以内库存商品占比已降至84.54%,创近几年来的新低。

存货连年大幅增长、库存商品占比提高、库龄结构恶化以及存货周转率的下降均表明公司存货项目的资金占用增长过快、销售能力下降、公司的产品滞销,说明产品竞争力下降或供大于求。在此背景下,奕瑞科技主营业务毛利率却不降反增,且显著高于可比企业水平,或有将一部分虚增的利润隐藏在虚增的存货中的可能。

大额在建工程悬顶 延迟转固掩护股东减持?

除了经营层面面临压力之外,公司大额在建工程也将持续影响公司利润表现。截至2024年6月30日,奕瑞科技在建工程余额达31.54亿元。同期固定资产账面价值为4.49亿元,在建工程是公司固定资产的7倍有余。本次定增后,在建工程规模仍将进一步增加。

相关在建工程预计将于2024年底至2025年陆续完工,从而导致未来期间折旧摊销将大幅增加。问询函显示,主要在建工程转入长期资产后,2025年折旧摊销影响将达3858.36万元;2026年-2034年,这一数值将进一步显著升至2.85亿元。

其中,公司前次通过发行可转债募资建设的“新型探测器及闪烁体材料产业化项目”转固后年折旧摊销金额较大,预计对2026年至2035年每年利润总额的影响为2.38亿元。截至2024年10月31日,该项目累计投入进度为95.73%。

2024年9月,奕瑞科技召开第三届董事会第九次会议和第三届监事会第八次会议,审议通过了《关于部分募投项目延长实施期限的议案》,将“新型探测器及闪烁体材料产业化项目”达到预定可使用状态日期从2024年9月调整为2025年12月。

问询函中,奕瑞科技表示,“新型探测器及闪烁体材料产业化项目”设备已经全部进场,单体设备安装、调试基本完成,个别设备需要进一步优化、调整,但不影响产线整体运行。既然如此,为何项目转固仍需延后整整5个季度?是否存在延迟转固调节当期利润的情况?

值得关注的是,近几个月内,奕瑞科技频发减持公告。8月3日,天津红杉聚业股权投资合伙企业(有限合伙)、北京红杉信远股权投资中心(有限合伙)宣布拟通过大宗交易的方式减持其所持有的公司股份合计不超过2,855,772股,减持比例合计不超过公司股份总数的2%。

9月6日,海南合毅投资有限公司宣布拟通过大宗交易的方式减持不超过2,855,772股,减持比例合计不超过公司股份总数的2%。

Wind数据显示,今年10月份至今,奕瑞科技共计发生43起大宗交易,涉及金额共约4.24亿元。其中,成交价相比前一日收盘价折让16.69%的共2起;折让14.78%的共计28起;折让4.24%的共计11起;折让3.42%的共2起。股东大规模减持,大宗交易折让率偏高的背后,是否存在延迟转固做高业绩,为股东减持提供窗口期?